代購業者不可以主張不開發票

最近很常接到新客戶來電詢問「代購可以不要開發票嗎?」所以今天特別跟讀者回答「不可以」。

為什麼不可以呢?因為平均每月銷售商品金額達20萬以上者,即應開立統一發票並依規定報繳營業稅。

營業稅法規定「以自己名義代為購買貨物交付與委託人」視為銷售貨物;而代購的定義是「營業人接受客戶委託,以自己名義向供應商購買商品」,並取得供應商開立以營業人為抬頭之憑證,客戶支付價金包含商品價格、手續費或佣金等代購費。若代購的定義與您實際進行的商業模式相同,那就代表您(身為營業人)需要依照營業稅法「全額」開立發票,應開立2張發票交付委託人,1張以商品價格開立並註明代購,另1張以代購費(即佣金或手續費)開立。

如果對上述的字眼仍然感到困惑,那跟您分享更為白話的說法。「我在電商平台經營代購精品包包的服務,每個包我賺10%手續費。假設一個包是30,000元,那我會跟客戶收取33,000元(包包售價30,000元+10%手續費3,000元),其中30,000元我是付給包包廠商,我吸收運費和金流手續費,所以根本也沒賺到3,000元,可能只賺1,000元。」

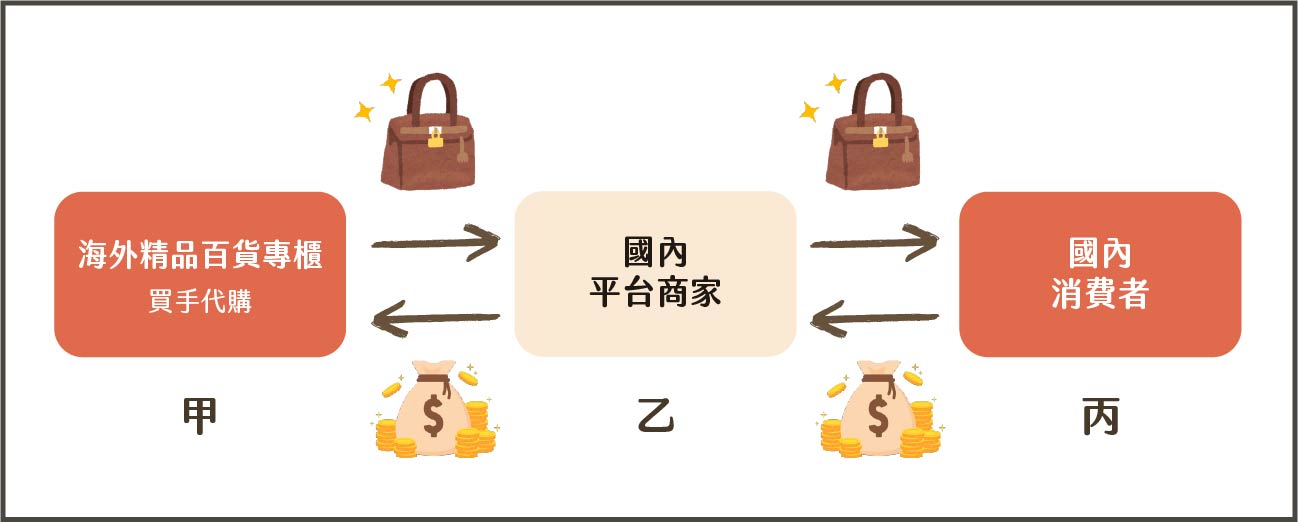

以上就是代購業者常見的模式 (為讓案件簡單易讀,本處忽略找海外買手代購可賺取的價差,見下圖),所以上述網路賣家乙主張「不是真的在銷售商品,硬要說的話也只能說3,000元是我的服務費」但是國稅局卻依照「視為銷售」的規定告知網路賣家乙「33,000全額課稅」。

在營業稅法上的概念就是「甲與丙是否知道對方存在?」如果甲與丙明確知道對方,代表乙只是進行「部分服務」(可能是導購、物流服務或金流服務)。但如果甲與丙不知道對方是誰,也就代表在甲銷售交易中,乙是該商品被移轉人,而不是丙,那丙也無法直接找甲進行退換貨等等的權益。如此說來,乙與丙的交易被認定「視為銷售」是否也合情合理了呢?

代購業者改主張代收代付?

那看到這裡,相信一定有聰明的讀者想要問:「能不能主張自己是交易平台的『代收代付』行為,而非代購行為呢?」這點當然是可行的,但是您願意甲與丙都知道對方存在(甲與丙簽約及開立以丙為買受人之發票)嗎?如果不願意的話,就無法主張自己是「代收代付」而已了喔。

舉個例子來看「導購網站」,導購網站本身並不提供商品販售,而是將有意購買的消費者引導至賣方網站,並提供比價機制,主要目的就是要促成交易,成交後再向賣家收取手續費(服務費)。媒介買家與賣家間的交易行為,並收取代價,就屬於營業行為,依法應辦理稅籍登記及課徵營業稅。也就是說導購網站較能主張自己是代收代付的交易平台,因為只提供導購行為,消費者(丙)仍然需要向包包廠商(甲)下單,所以符合上段講的「甲與丙簽約及開立以丙為買受人之發票」,所以僅有手續費(假設同前面例子10%)3,000元被視為營業行為,須被課徵營業稅。

總而言之,言而總之,不管用哪種方式,只要有營業行為,就是要開立發票,繳交營業稅。

最安全正確又能節稅的代購作法

最安全正確又能節稅的代購作法就是「好好報關、發票開滿」。這樣聽起來是安全正確沒錯,但怎麼看都像是冤大頭要繳很多稅呀,怎麼會說能節稅呢?

因為只要好好報關,取得合法憑證就能合法承認進口成本,一旦成本合法,就能拿來抵減收入,使營業稅和營所稅都有節省功效。但是為了貪圖不納進口稅額,反而會讓成本完全無法扣抵,進而讓國稅局從銀行金流查核時,發現網路賣家的金流異常(平均每月超過20萬不明來源的金流流入就是異常!),進入課稅加罰的窘境。

如果想要找到安全正確又能節稅的代購作法,歡迎來加直誠官方Line,找顧問好好聊聊,想出節稅之道,讓自己安心賺錢又能睡個好覺吧。

補充說明

寫了這麼多,還是補一些專業的法規和文字給讀者們參照。※民國114年起,營業稅起徵點調整為「銷售貨物每月10萬元;銷售勞務每月5萬元,可以免辦稅籍登記」

- 境內買家向境外購物,貨物以空運快遞或進口郵包等方式運送至境內,就屬於進口貨物的範疇,基於加速通關及簡化行政作業,現行稅法規定允許關稅完稅價格在2,000元以下者(半年不超過6次),免徵營業稅,假設進口貨物關稅完稅價格超過2,000元,就必須課徵營業稅。

- 「代購代付」平臺業者,主要是接受境內買家委託,向境外購買並進口貨物,該代購代付平臺業者提供代購商品及代付貨款服務,所收取的手續費必須依規定開立統一發票並報繳營業稅;「導購網站」本身並不提供商品販售,而是將有意購買的消費者引導至賣方網站,並提供比價機制,目的就是要促成交易,如有成交,導購網站業者再向賣家收取手續費(服務費),而網站業者媒介買家與賣家間的交易行為,並收取代價,就屬於營業行為,依法應辦理稅籍登記及課徵營業稅。

- 海外代購強調不用出國也可以買到跨國商品,倘若當月銷售貨物或勞務達起徵點者(銷售貨物為新臺幣8萬元,勞務則為4萬元者※),即必須向住(居)所或戶籍所在地所轄稽徵機關辦理稅籍登記,平均每月銷售額達20萬以上者,即應開立統一發票並依規定報繳營業稅。

- 依加值型及非加值型營業稅法(以下稱營業稅法)第3條第3項第3款規定,營業人以自己名義代為購買貨物交付與委託人,以取得代價,視為銷售貨物。另外,依統一發票使用辦法第17條第1項規定,使用統一發票營業人經營代購業務,將代購貨物送交委託人時,應按佣金及代購貨物之實際價格開立統一發票,交付委託人。

- 貨物以空運快遞或進口郵包等方式運送至境內,就屬於進口貨物的範疇,基於加速通關及簡化行政作業,現行稅法規定允許關稅完稅價格在2,000元以下者(半年不超過6次),免徵營業稅,

- 相關連結:

- 財政部稅務入口網-網路交易課徵營業稅Q&A

- 國稅局新聞稿-個人經營網路代購業務,應辦理稅籍登記

-

會計字典

![]() 2021-04-29善用境外資金匯回優惠稅率在專法有效期限內 善用境外資金匯回優惠稅率 境外資金匯回管理運用及課稅條例(以下稱專法)自108年8月15日公布以來,已實施一年多。雖隨著第一年優惠稅率截止,但自109年8月15日起的第二年仍有10%的特別稅率,如今此一優惠稅率實施即將在110年8月14日截止。因此在此一期限內,如個人自境外匯回的資金、營利事業匯回境外轉投資獲利的資金進行實質投資,仍可再享有稅率減半的優惠,減輕租稅負擔。 個人或營利事業單位欲申請適用專法案件時,需檢附相關文件及申請書,向戶籍所在地或登記地國稅局提出申請。國稅局對於申請適用專法的案件,僅進行適用資格審查,例如個人居住者、總機構在境內的營利事業等,並且由受理銀行辦理洗錢防制及資恐防治審查。另外,申請人也無須擔心,國稅局在取得申請人的文件未涉及所得資料,會作為日後會加強查核的情形。 個人或營利事業單位在申請適用專法前,應檢附相關文件得交由國稅局及受理銀行先行審視無誤後再遞件申請,可加速審查作業程序,以儘速取得核准函。 由於專法實施期限僅有二年,最後申請期限於110年8月14日截止。因此,有意願回台投資者,應把握時機,儘快向國稅局提出申請,在截止前將境外資金匯回,以享受此一優惠措施。 直誠企管顧問也竭誠為您服務。

2021-04-29善用境外資金匯回優惠稅率在專法有效期限內 善用境外資金匯回優惠稅率 境外資金匯回管理運用及課稅條例(以下稱專法)自108年8月15日公布以來,已實施一年多。雖隨著第一年優惠稅率截止,但自109年8月15日起的第二年仍有10%的特別稅率,如今此一優惠稅率實施即將在110年8月14日截止。因此在此一期限內,如個人自境外匯回的資金、營利事業匯回境外轉投資獲利的資金進行實質投資,仍可再享有稅率減半的優惠,減輕租稅負擔。 個人或營利事業單位欲申請適用專法案件時,需檢附相關文件及申請書,向戶籍所在地或登記地國稅局提出申請。國稅局對於申請適用專法的案件,僅進行適用資格審查,例如個人居住者、總機構在境內的營利事業等,並且由受理銀行辦理洗錢防制及資恐防治審查。另外,申請人也無須擔心,國稅局在取得申請人的文件未涉及所得資料,會作為日後會加強查核的情形。 個人或營利事業單位在申請適用專法前,應檢附相關文件得交由國稅局及受理銀行先行審視無誤後再遞件申請,可加速審查作業程序,以儘速取得核准函。 由於專法實施期限僅有二年,最後申請期限於110年8月14日截止。因此,有意願回台投資者,應把握時機,儘快向國稅局提出申請,在截止前將境外資金匯回,以享受此一優惠措施。 直誠企管顧問也竭誠為您服務。 -

顧問經驗分享

![]() 2022-03-14問渠哪得清如許?唯有圖表一面開花費時間心力製作的財務月報,在會議時卻彷彿對牛彈琴?不知道大家是否也曾遇到這樣的問題,在這裡希望提供一些個人經驗分享,幫助正在思考這件事情的人不同的想法。 過去曾在四大事務所任職,由於大部分接觸到的人都具備財務背景,遇到對方不能理解的時候,多半不是對財務術語上出狀況。直到於直誠擔任顧問後,開始有較多機會與客戶端接觸,客戶也針對月報提出反饋,認為數字陳列太多、不易讀懂、無法迅速抓到重點等,讓我意識到自己原來一直都在用「財務人的語言跟非財務人溝通」,這就好比用中文在跟懂中文的外國人溝通一樣,在效率及效果上都沒辦法有好的表現,也因此讓我開始思考… 難道財務人沒有辦法用有效的方式跟非財務人溝通嗎? 那在更龐大的企業體中,財務部門是要如何做好跨部門溝通呢? 在和一位曾擔任上市公司財務長的直誠前輩討教後,前輩提出兩點建議: 1.在單頁投影片上,僅表達單一重要資訊。 2.比起數字表達,透過視覺化的表達,能讓人迅速接收資訊。 因此我將數字內容轉化為各式圖表(如長條圖、折線圖),獲得客戶一致好評,都認為視覺化後能更清楚且快速地協助他們了解財務狀況。在將數字視覺化的過程,其實我認為更重要的是「透過視覺化協助自己思考及表達」,因為在做圖表時必須精簡自己要表達的內容,在這個過程可以有效地幫助自己釐清真正的重點、去蕪存菁後明確表達自己的目的,但也要注意不是所有財務資訊都適合視覺化,有些視覺化反而模糊要表達的重點。 無論如何,視覺化畢竟只是一種手法,最核心的還是要先搞清楚「對方真正想要看到的內容」,提供給在各行各業的財務人,不妨從「如何了解客戶(管理階層)需要的內容」、「基本報告內容需要有什麼」這兩個議題去進一步思考,一起踏上讓財務變得更有價值的方向,讓客戶(管理階層)能看見財務的價值。 財務之路漫漫長,路上總是不乏有各式各樣的機遇,不論是好的還是壞的,都會帶來讓人進一步成長的機會,共勉之。

2022-03-14問渠哪得清如許?唯有圖表一面開花費時間心力製作的財務月報,在會議時卻彷彿對牛彈琴?不知道大家是否也曾遇到這樣的問題,在這裡希望提供一些個人經驗分享,幫助正在思考這件事情的人不同的想法。 過去曾在四大事務所任職,由於大部分接觸到的人都具備財務背景,遇到對方不能理解的時候,多半不是對財務術語上出狀況。直到於直誠擔任顧問後,開始有較多機會與客戶端接觸,客戶也針對月報提出反饋,認為數字陳列太多、不易讀懂、無法迅速抓到重點等,讓我意識到自己原來一直都在用「財務人的語言跟非財務人溝通」,這就好比用中文在跟懂中文的外國人溝通一樣,在效率及效果上都沒辦法有好的表現,也因此讓我開始思考… 難道財務人沒有辦法用有效的方式跟非財務人溝通嗎? 那在更龐大的企業體中,財務部門是要如何做好跨部門溝通呢? 在和一位曾擔任上市公司財務長的直誠前輩討教後,前輩提出兩點建議: 1.在單頁投影片上,僅表達單一重要資訊。 2.比起數字表達,透過視覺化的表達,能讓人迅速接收資訊。 因此我將數字內容轉化為各式圖表(如長條圖、折線圖),獲得客戶一致好評,都認為視覺化後能更清楚且快速地協助他們了解財務狀況。在將數字視覺化的過程,其實我認為更重要的是「透過視覺化協助自己思考及表達」,因為在做圖表時必須精簡自己要表達的內容,在這個過程可以有效地幫助自己釐清真正的重點、去蕪存菁後明確表達自己的目的,但也要注意不是所有財務資訊都適合視覺化,有些視覺化反而模糊要表達的重點。 無論如何,視覺化畢竟只是一種手法,最核心的還是要先搞清楚「對方真正想要看到的內容」,提供給在各行各業的財務人,不妨從「如何了解客戶(管理階層)需要的內容」、「基本報告內容需要有什麼」這兩個議題去進一步思考,一起踏上讓財務變得更有價值的方向,讓客戶(管理階層)能看見財務的價值。 財務之路漫漫長,路上總是不乏有各式各樣的機遇,不論是好的還是壞的,都會帶來讓人進一步成長的機會,共勉之。 -

會計字典

![]() 2022-03-14大股東年度申報小提醒★提醒3月31日前要記得完成111年年度申報! 公司法有規定每年3月1日起開始辦理111年「年度申報」 依規定應將截至111年底之「公司董事、監察人、經理人及持有股份(或出資額)超過10%股東」申報至「公司負責人及主要股東資訊申報平臺」,並要於3月31日前完成申報。 相關網站: ◆中華民國經濟部 https://www.moea.gov.tw/MNS/populace/news/News.aspx?kind=1&menu_id=40&news_id=98968

2022-03-14大股東年度申報小提醒★提醒3月31日前要記得完成111年年度申報! 公司法有規定每年3月1日起開始辦理111年「年度申報」 依規定應將截至111年底之「公司董事、監察人、經理人及持有股份(或出資額)超過10%股東」申報至「公司負責人及主要股東資訊申報平臺」,並要於3月31日前完成申報。 相關網站: ◆中華民國經濟部 https://www.moea.gov.tw/MNS/populace/news/News.aspx?kind=1&menu_id=40&news_id=98968